MEI e Reforma Tributária: Impacto B2B – MEI poderá gerar crédito?

Este é um tema central e bastante delicado na discussão da Reforma Tributária (Emenda Constitucional 132/2023). O Microempreendedor Individual (MEI) corre o risco de perder competitividade no mercado B2B (business-to-business) devido à mecânica do novo sistema de créditos.

O Dilema do MEI na Reforma Tributária: O Fim da Competitividade no Mercado B2B?

A Reforma Tributária brasileira dinâmica o IVA (Imposto sobre Valor Agregado) , dividida em CBS (federal) e IBS (estadual/municipal). Embora o objetivo seja simplificar, a estrutura de “não cumulatividade” cria um obstáculo significativo para o MEI que fornece produtos ou serviços para outras empresas.

1. O Problema: A Quebra da Cadeia de Créditos

No novo sistema, as empresas tributadas por Lucro Real ou Presumido só podem reduzir impostos se a etapa anterior da cadeia também tiver gerado créditos.

-

O MEI no regime atual: Paga um valor fixo mensal (SIMEI) e não transfere crédito de ICMS ou ISS de forma expressiva. No entanto, o custo tributário total ainda é baixo o suficiente para ser competitivo.

-

O MEI na Reforma: O MEI continuará pagando o valor fixo. Porém, como ele não “recolhe” o IVA cheio (CBS/IBS) sobre a venda, a empresa compradora não tem crédito para aproveitar .

O Impacto Comercial

Para uma empresa compradora, adquirir de um MEI torna-se “mais caro” na ponta final. Se ela comprar de um concorrente (que não é MEI e pagar o IVA), ela recupera parte do valor na forma de crédito tributário. Se compra do MEI, o custo do imposto fica “preso” na operação, aumentando o custo efetivo da mercadoria ou serviço.

2. O Cenário de Exclusão: Por que empresas podem concorrentes preferem?

Imagine dois fornecedores de brindes corporativos:

-

Fornecedor A (MEI): Venda por R$ 1.000,00. A empresa compradora paga R$ 1.000,00 e zero de crédito tributário.

-

Fornecedor B (Simples Nacional ou Lucro Real): Venda por R$ 1.100,00. A empresa compradora paga R$ 1.100,00, mas recupera R$ 150,00 em créditos. O custo efetivo é R$ 950,00.

Nesse cenário, o MEI perde o contrato, mesmo tendo um preço nominal menor, pois o custo líquido para o cliente corporativo é maior.

3. A Vocação do MEI: Foco no B2C (Consumidor Final)

Diante dessa barreira, o MEI se consolida como um modelo ideal para o mercado B2C (Business to Consumer) .

Vantagens no B2C:

-

Imposto Fixo: O consumidor final não se importa com créditos tributários; ele busca o preço final na etiqueta.

-

Custo Operacional Baixo: Sem a pressão da cadeia de créditos, o MEI consegue manter preços mais agressivos que grandes redes para o público físico.

-

Menos Burocracia: A simplicidade do recolhimento mensal permanece uma vantagem competitiva imbatível para quem atende pessoas físicas.

4. O MEI pode optar por pagar o IVA?

A Reforma prevê que o MEI poderá optar por instalar o IBS e o CBS pelo sistema regular (por fora do carnê fixo) para permitir a geração de créditos aos seus clientes. No entanto, isso traz dois grandes riscos:

-

Aumento da Carga Tributária: O MEI passaria a pagar uma alíquota estimada entre 25% e 28% sobre o valor agregado.

-

Complexidade Contábil: Exigiria um controle de notas fiscais e contabilidade muito mais rigorosa, desvirtuando a natureza simplificada do modelo

MAS ELA AINDA NÃO EXPLICOU COMO ISSO IRÁ FUNCIONAR. PARA 2026 CONTINUA COMO ESTÁ

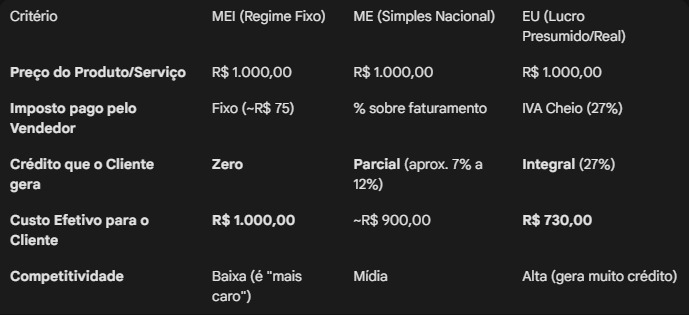

Para entender se vale a pena manter o MEI ou migrar para Microempresa (ME) no novo sistema da Reforma Tributária, preparei uma visão focada no custo efetivo para o seu cliente B2B .

Considere uma venda ou serviço no valor de R$ 1.000,00 e uma alíquota estimada de IVA (IBS/CBS) de 27% .

Tabela Comparativa: Venda para Empresa (B2B)

Análise dos Cenários

1. O MEI (Baixa Competitividade B2B)

Como o MEI paga um valor fixo e não recolhe o IVA sobre o valor da nota, o seu cliente corporativo paga R$ 1.000,00 e não abate nada nos impostos dele. Para o seu cliente, você custa o valor “cheio”.

-

Veredito: Melhor para vender para Pessoa Física (B2C) .

2. O Simples Nacional (Meio Termo)

A Reforma permite que empresas no Simples Nacional transfiram crédito, mas geralmente em um valor menor do que a alíquota cheia do IVA. O cliente ainda prefere comprar de você do que de um MEI, mas pode preferir uma empresa maior se o crédito por maior.

-

Veredito: Indicado se você fatura acima de R$ 81 mil/ano e atende empresas de médio porte.

3. O Lucro Presumido/Real (Alta Competitividade B2B)

Neste regime, você destaca os 27% de imposto na nota. Embora seu imposto seja alto, seu cliente “ganha” é valor de volta como desconto no imposto dele.

-

Veredito: Só vale a pena para grandes faturamentos e operações exclusivamente entre empresas (B2B).

Por que o MEI é o “Rei do B2C”?

Para o Consumidor Final (CPF) , o crédito tributário não existe. Ele não reduz impostos. Portanto:

-

Se você é MEI e vende por R$ 100, seu custo de imposto é quase zero.

-

Se uma grande empresa vende o mesmo produto por R$ 100, ela terá que pagar R$ 27 de imposto.

-

Resultado: Você consegue ter um lucro muito maior ou um preço muito menor que uma grande empresa no varejo.

Conclusão: Reposicionamento Estratégico

A Reforma Tributária empurra o MEI para uma encruzilhada. Aqueles que dependem de grandes contratos corporativos precisarão avaliar se vale a pena migrar para o Simples Nacional (onde a geração de crédito é permitida, ainda que parcial) ou deverão aceitar a perda de margem para manter o cliente.

Para a grande maioria, o caminho mais seguro será o foco total no consumidor final , onde a ausência de crédito tributário não é um fator de decisão de compra e a simplicidade do regime segue sendo uma aliada.